Maurice Allais, premio Nobel per l’economia nel 1988, amava ripetere questa frase sulla moneta creata dal nulla dalle banche: “L’attuale creazione di denaro dal nulla operata dal sistema bancario è identica alla creazione di moneta da parte di falsari. La sola differenza è che sono diversi coloro che ne traggono profitto”.

Sono ovviamente d’accordo con Maurice Allais, ma per comprendere appieno la natura del problema, cambierei l’ultimo periodo della frase, sostituendolo con “La sola differenza è che i falsari non chiedono interessi”.

Nel convegno “Spread, debito e sovranità monetaria nel contesto europeo”, cui ho partecipato il 18 marzo 2019 alla Regione Lombardia, Maurizio Blondet ci ha raccontato il suo incontro come giornalista con Maurice Allais, che gli confidò un fatto curioso: da quando aveva cominciato a parlare del denaro creato dal nulla dalle banche e della sua convinzione che invece dovesse crearlo lo Stato, Allais non venne più invitato in tv e dovette pubblicare i suoi saggi a proprie spese, circostanza alquanto strana per un premio Nobel.

Che l’argomento sia un tabù e che debba essere trattato con attenzione, lo conferma anche un fatto di cronaca molto noto, di cui ricorre oggi 7 gennaio 2021 il 6° anniversario, dove però la notizia più importante è tuttora sconosciuta ai più.

Nella strage di Charlie Hebdo, avvenuta alle ore 11:30 del 7 gennaio 2015, furono uccise ben 12 persone, ma tra di loro c’era anche un componente della redazione del giornale satirico, che però era anche un personaggio francese molto conosciuto e famoso: l’economista di area keynesiana Bernard Maris, che il Presidente del Senato francese Jean-Pierre Bel aveva nominato membro del Consiglio Generale della Banca di Francia.

Nei giorni seguenti l’evento tragico e ancora oggi quando lo si ricorda, si è sempre parlato dei componenti della redazione di Charlie Hebdo, senza mai specificare che tra essi c’era una vittima in assoluto molto più illustre, perché era un esperto economico di rilevanza internazionale che ricopriva anche una carica istituzionale.

La sua caratteristica peculiare è che era uno dei pochi economisti conosciuti che aveva dichiarato nei suoi libri ed anche in una sua famosa intervista, che le banche creano denaro dal nulla. “È qualcosa che è davvero difficile da capire”, aveva conclude la sua intervista che trovate in questo breve video:

Purtroppo ancora oggi, il fatto che praticamente quasi tutta la moneta che usiamo sia creata dal nulla dal sistema bancario è un argomento completamente assente nel dibattito politico ed economico. Eppure è proprio questo che determina l’andamento buono o cattivo di una economia.

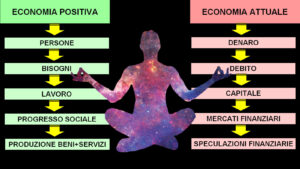

Nei passi precedenti abbiamo spiegato e dimostrato che per il buon funzionamento di un sistema economico è necessario che la moneta circoli in quantità sufficiente per effettuare tutti gli scambi di beni e servizi, perché se scarseggia o finisce solo sui mercati finanziari, finiamo in recessione e si aggrava la crisi economica.

In questo passo, però, non analizzeremo le conseguenze che la creazione del denaro dal nulla, da parte del sistema bancario, generano all’interno del sistema economico. Cercheremo solo di analizzare con quale sistema le banche creano denaro dal nulla e come vengono gestiti i nostri pagamenti all’interno dell’economia reale, rimandando ai prossimi passi l’analisi delle conseguenze.

Considerato che la creazione di denaro dal nulla da parte delle banche è un argomento molto tecnico, consiglio, prima di proseguire nella lettura, di vedere questo video dove, con delle semplici slides, spiego i passaggi contabili in modo più semplice e chiaro.

La moneta bancaria è un debito della banca

Avevamo chiarito nel passo precedente qual è la vera natura della moneta elettronica bancaria, sancita dall’articolo 1834 del Codice Civile secondo il quale il denaro depositato presso un banca diventa di sua proprietà, obbligandola a restituire i contanti su richiesta del “depositante”.

Quindi il nostro conto corrente bancario, in particolare la cifra del suo saldo, è un debito della banca nei nostri confronti, che però, in particolari condizioni, potrebbe non essere restituito tutto o in parte, come è già successo in Grecia con la chiusura di sportelli bancari e bancomat, o in Italia con il bail-in.

Tra l’altro questa eventualità diventa molto più probabile nei periodi di prolungata recessione come quello che stiamo vivendo oggi, dove a causa dell’aumento degli NPLs all’interno del sistema bancario, le banche sono molto più a rischio di fallimento che nel passato.

Per creare moneta le banche utilizzano ancora oggi un sistema contabile che è lo stesso da secoli, la partita doppia, con la quale nel passato venivano create le “note di banco” o le successive “banconote”, mentre oggi viene creata la ben più diffusa moneta elettronica bancaria.

La “nota di banco” rappresentava una promessa di pagamento in monete d’oro, mentre la moneta elettronica bancaria rappresenta una promessa di pagamento in contanti, cioè in moneta a corso legale.

La moneta bancaria è una promessa di pagamento in contanti

Per capire quale tipo di denaro le anche creano, dobbiamo prima distinguere tra:

- “moneta a corso legale”, che è una moneta ad accettazione obbligatoria ed è l’unica ad avere la capacità di estinguere un debito secondo l’art.1277 del c.c.;

- “promessa di pagamento in moneta a corso legale”, che è la “moneta elettronica bancaria” ma è ad accettazione volontaria ed ha la capacità di estinguere un debito solo nel momento in cui il creditore consegue la disponibilità giuridica della somma di denaro.

Quindi la banca non crea “moneta a corso legale”, ma una “promessa di pagamento in moneta a corso legale”, che però, essendo i contanti sempre meno utilizzati per effetto delle limitazioni legali all’uso dei contanti, permette alla banca di creare molte più “promesse” rispetto ai contanti che ha.

Infatti stiamo assistendo alla progressiva eliminazione dei contanti negli scambi economici, per favorire l’utilizzo della moneta elettronica, ma questo crea non pochi problemi giuridici, perché ancora oggi la moneta a corso legale costituisce la base monetaria su cui si fonda tutta la moneta elettronica bancaria che usiamo.

Più volte la BCE ha più volte redarguito il Governo per la sua intenzione di “incentivare le transazioni per mezzo di strumenti di pagamento elettronici per l’acquisto di beni e servizi allo scopo di combattere l’evasione fiscale”, perché ritiene che “tali limitazioni o disincentivi devono rispettare il corso legale delle banconote in euro”.

Il processo però sembra ormai irreversibile, la moneta da oggetto materiale cartaceo o metallico, sta diventando sempre di più immateriale e caratterizzato dall’essere solo “una promessa di pagamento in contanti”. Ma se i contanti spariscono, la moneta elettronica bancaria rischia di diventare una “promessa di niente”, che sarà considerata una “moneta a corso legale”, anche se non lo è e non lo potrà mai essere.

Infatti la moneta a corso legale è per definizione uno strumento monetaria dello Stato, che è l’unico che può crearlo perché è il solo che può dichiarare di accettarlo in pagamento delle tasse.

Come le banche creano il denaro

Per capire come le banche creano denaro dal nulla, possiamo fare diverse ipotesi partendo da quella più semplice per arrivare gradatamente a quella più complessa:

- se depositiamo contanti in banca, le banconote diventano di proprietà della banca e sono inserite nel suo attivo di bilancio, mentre al passivo compare un numero nel nostro c/c, che rappresenta il debito in contanti che la banca ha nei nostri confronti. Se decidiamo di riprenderci i contanti, la banca li preleva dal suo attivo e ce li dà, ma azzera la cifra sul nostro c/c;

- se chiediamo i soldi in prestito per acquistare un immobile, dobbiamo firmare un contratto di mutuo con ipoteca sull’immobile a favore della banca, che essendo un credito lo inserisce nel suo attivo di bilancio, mentre al passivo compare un numero nel nostro c/c, che rappresenta il debito in contanti che la banca ha nei nostri confronti. Al rogito possiamo trasferire questo debito della banca da noi al proprietario della casa, che quindi potrà richiederlo in contanti, ma non lo farà quasi mai.

I limiti normativi alla creazione di denaro dal nulla

Quando dico che le banche creano denaro dal nulla, l’obiezione più frequente è :

“ma allora come fanno a fallire” ?

Come abbiamo già visto, la creazione è possibile mettendo all’attivo del bilancio la nostra promessa di restituire il denaro creato dal nulla, altrimenti la banca dovrà far fronte alla sua “promessa di pagamento in contanti” con il suo attivo, che quindi deve coprire questo “ammanco”.

Quindi in pratica la creazione di denaro dal nulla con i prestiti, è “garantita” dalla nostra capacità di restituire il prestito ricevuto, ma se per qualche motivo non lo restituiamo, la banca deve utilizzare le proprie risorse.

Per questo motivo c’è sempre stato un vincolo relativo alla percentuale di riserve obbligatorie che la banca deve avere proprio per far fronte a questa necessitò. Ma se fino al 1993 erano obbligate a conservare una riserva in contanti superiore al 17,5% di tutti i loro depositi, dopo di quella data la Banca d’Italia e la BCE hanno ridotto progressivamente questa percentuale fino all’1% fissato nel 2012, cioè con 1 euro se possono creare 100 euro. Addirittura in alcuni paesi al mondo l’obbligo di riserva è stato eliminato.

Ma l’1% è un limite oggettivamente troppo basso, per questo motivo negli ultimi anni sono state introdotte alcune regole sugli attivi dei bilanci delle banche, le cosiddette regole di Basilea I, II e III, che impongono un patrimonio di garanzia minimo pari a circa l’8% del rischio di credito, che però è meno dell’ammontare di tutti i depositi.

In realtà solo una parte di questo patrimonio di garanzia può essere considerato “liquidità disponibile”, quindi il limite reale è inferiore all’8% sui depositi creati, ma se anche volessimo prendere per buono questo valore, la moltiplicazione monetaria sarebbe comunque superiore a 1 a 12, che significa che nella migliore delle ipotesi con 1 euro le banche possono creare circa 12 euro dal nulla.

Come avvengono i pagamenti tra le banche

La domanda che viene spontanea a questo punto è la seguente: come fanno le banche ad effettuare i pagamenti tra banche diverse se la riserva obbligatoria è così bassa ? Ricordiamo che un trasferimento di denaro da un c/c di una banca ad un c/c di un’altra, corrisponde al trasferimento di un “debito” della banca nei confronti del cliente, quindi nessuna banca accetterebbe questo trasferimento senza richiedere un equivalente in riserve per coprire questo debito.

Nel caso quindi di un pagamento nei confronti di un soggetto cliente di un’altra banca, teoricamente il pagamento tra le due banche dovrebbe essere regolato con un trasferimento di riserve equivalenti, ma, non avendone a sufficienza, le banche utilizzano altri sistemi per evitare di doverle usare.

Visto che ogni giorno avvengono molti pagamenti tra tutte le banche che sono collegate alla Banca d’Italia, quest’ultima può effettuare tutte le compensazioni tra le entrata e le uscite da ciascuna banca, utilizzando il suo sistema di compensazione multilaterale Bi-Comp, in modo da ridurre limitare l’eventuale uso di riserve. Infatti se la banca X ha avuto entrate per 100.000 euro e uscite per 120.000 euro, l’importante è che abbia riserve per la differenza, cioè per 20.000 euro.

Ma anche i residui dopo la compensazione, possono essere risolti, in alternativa al pagamento in riserve, con un prestito sul mercato interbancario oppure direttamente con un prestito della Banca d’Italia. Questo perché in un sistema bancario “chiuso” le entrate e le uscite sono matematicamente compensate, quindi se c’è una banca che ha un residuo da pagare in riserve, ci saranno sicuramente una o più banche che dovranno riceverlo, e che possono essere disponibili a sostituire questo pagamento con un prestito sul mercato interbancario.

La BCE e Target II

Visto che però il sistema bancario non è chiuso, perché l’Italia fa parte del SEBC, cioè del Sistema Europeo delle Banche Centrali gestito dalla Banca Centrale Europea, ci saranno sicuramente pagamenti verso l’estero che possono creare “scompensi”, per questo motivo è stato creato un meccanismo di compensazione svolto dalla BCE, chiamato Target II che immette riserve della BCE all’interno del sistema bancario “debitore”.

Quindi Target II non è un debito dell’Italia nei confronti della BCE, ma un debito del nostro sistema bancario, prevalentemente privato, verso la BCE, che verrà naturalmente saldato quando la moneta creata dal nulla con i prestiti, verrà nel frattempo restituita da chi l’ha richiesta. Considerato però che nel frattempo viene anche creata moneta dal nulla con nuovi prestiti, in realtà questo “debito” del sistema bancario italiano tende a crescere all’infinito per effetto del continuo disequilibrio nelle bilance di pagamento tra i diversi stati europei, ovviamente a vantaggio della Germania.

Conclusione

Le banche creano dal nulla una moneta elettronica che è in sostanza una “promessa di denaro”, che però noi ci scambiamo come se fosse “moneta a corso legale”.

Le limitazione all’uso dei contanti, ha determinato la condizione che più del 90% di tutta la moneta che usiamo è una “promessa di denaro” che le banche creano dal nulla con le nostre garanzie.

Purtroppo in Italia oggi le banche italiane sono controllate prevalentemente da azionisti stranieri, che prestano sempre meno all’economia reale perché preferiscono le speculazioni finanziarie.

Se lo Stato italiano avesse un sistema bancario come ha la Germania, dove più del 50% delle banche sono pubbliche, anche in Italia lo Stato potrebbe creare denaro per le famiglie e le imprese.

Con un moltiplicatore minimo di 1 a 12, lo Stato potrebbe, con soli 30 mld di euro, prestare all’economia reale più di 360 mld di euro, senza aver bisogno di chiedere prestiti ai mercati finanziari o alle istituzioni europee.

La banca pubblica potrebbe anche prendere prestiti a tasso negativo dalla BCE (TLTRO, Targeted Longer-Term Refinancing Operations) come Unicredit, che nell’ultima asta di è aggiudicata ben 94,3 mld di euro ad tasso negativo intorno a -0,75%.

Solo se diventiamo consapevoli che oggi praticamente tutto il denaro che usiamo viene creato dal nulla dal sistema bancario con i prestiti, allora saremo in grado di capire perché il debito pubblico e privato cresce continuamente, ma soprattutto riusciremo a cambiare paradigma per trovare soluzioni concrete e realizzabili per uscire dalla crisi.

Perchè LORO non molleranno facilmente, ma NOI NON MOLLEREMO MAI.

La moneta sarà di proprietà dei cittadini e libera dal debito.

© Fabio Conditi – Presidente dell’associazione Moneta Positiva

Questo articolo è il 3° passo nel percorso di consapevolezza, questi i precedenti:

- 1° passo – “L’elefante nella stanza: la creazione della moneta” https://monetapositiva.it/1-passo-lelefante-nella-stanza-la-moneta/

- 2° passo – “La moneta è ancora oggi un oggetto sconosciuto” https://monetapositiva.it/2-passo-la-moneta-e-un-oggetto-sconosciuto/