Affermare oggi che la sovranità monetaria nell’Eurozona è degli Stati è un’idea rivoluzionaria e non condivisa da tutti, neanche tra i cosiddetti “sovranisti”.

Per alcuni è un problema di ignoranza, nel senso che ignorano, perché la materia è complessa e interdisciplinare, per cui l’argomento non è sufficiente approfondirlo da un punto di vista economico e monetario, ma servono anche competenze storiche, finanziarie e soprattutto giuridiche.

Per altri è un problema psicologico, perché hanno studiato tanto e sui libri sbagliati, che fanno fatica ad abbandonare l’idea che lo Stato abbia ceduto la propria sovranità monetaria, come racconta il mainstream.

Poi ci sono quelli in malafede, perché cercano in tutti i modi di convincerti che la sovranità monetaria è stata ceduta, in modo che tu non cerchi neanche di porti il problema di poterla utilizzare, con il risultato che seguitano ad utilizzarla in modo surrettizio gli stessi banchieri privati che lo fanno da secoli.

Il potere bancario e finanziario ha sempre cercato di confondere le acque sulla sovranità monetaria, facendo di tutto perché lo Stato ed i suoi cittadini non se ne occupino, in modo che risulti sempre e solo “di loro competenza”.

Per riuscire nel loro intento, hanno deliberatamente reso indefinito il confine tra “sovranità monetaria”, intesa come potere di uno Stato di creare moneta, e “politiche monetarie”, cioè l’insieme delle decisioni e degli strumenti che può adottare la banca centrale per orientare e modificare la quantità e il costo della moneta nel sistema economico.

La sovranità monetaria, come tutte le altre sovranità, rientra tra gli elementi essenziali di uno Stato, insieme al popolo ed al territorio, quindi non può essere ceduta altrimenti semplicemente lo Stato diventa una Colonia sottoposta al potere di qualcun altro, sia esso finanziario, bancario o europeo.

“La sovranità appartiene al popolo”, recita la nostra Costituzione all’articolo 1, e per l’articolo 11 non può essere ceduta, ma solo limitata con determinate condizioni e motivazioni.

Le politiche monetarie invece riguardano le attività di una Banca Centrale, che con la Lira erano di competenza esclusiva della Banca d’Italia mentre oggi sono state trasferite alla BCE, ma non possono riguardare la sovranità monetaria che è sempre rimasta in capo al Ministero del Tesoro, e quindi allo Stato.

Sovranità monetaria, fiscale e signoraggio

Storicamente la sovranità monetaria è sempre appartenuta al “sovrano” o allo Stato, perché direttamente collegata con il potere di imporre le tasse e di decidere con quale moneta dovranno essere pagate.

Collegato alla sovranità monetaria è il diritto di ricevere il signoraggio sull’emissione monetaria, che può essere pari a uno di questi due valori:

– la differenza tra il valore nominale della moneta ed i costi sostenuti per crearla, nel caso in cui la moneta creata viene spesa nel sistema economico;

– qualunque reddito derivi come conseguenza dell’emissione monetaria, nel caso in cui la moneta creata viene prestata al sistema economico o utilizzata per acquistare assets che generano rendimenti.

Il signoraggio sulle monete metalliche viene percepito dallo Stato direttamente a seguito del conio e dell’utilizzo di quella moneta come spesa pubblica, mentre il signoraggio sulle banconote “viene percepito in prima battuta dalle banche centrali, le quali tuttavia lo riversano poi agli Stati, titolari ultimi della sovranità monetaria” (affermazione della Banca d’Italia nella pagina dedicata al signoraggio https://www.bancaditalia.it/compiti/emissione-euro/signoraggio/index.html).

Nell’articolo precedente abbiamo spiegato chiaramente tutti i motivi per cui la sovranità monetaria è dello Stato e non può essere altrimenti, visto che anche la sovranità fiscale è di sua competenza esclusiva.

Come sosteneva Aristotele più di 2000 anni fa, la moneta è nata “per convenzione, come mezzo di scambio per soddisfare il bisogno” e “non esiste per natura ma per nomo“, cioè per legge, “e per questo essa ha il nome di nomisma“.

Lo Stato è quindi l’unico soggetto al mondo che in un determinato territorio può creare strumenti di scambio imponendo alla popolazione la loro accettazione, perché è l’unico che può dare valore alla moneta dichiarando di accettarla per il pagamento delle tasse.

Nelle conclusioni dell’articolo precedente, che illustrava il 7° passo, ci siamo fatti la seguente domanda:

come può lo Stato italiano utilizzare la sovranità monetaria per risolvere i problemi della crisi economica?

Monete metalliche in euro

L’unico strumento monetario in euro che i Trattati Europei attribuiscono come di competenza esclusiva della BCE e delle Banche Centrali Nazionali è la banconote, che in base all’art. 128 comma 1 del TFUE “costituiscono le uniche banconote aventi corso legale nell’Unione”.

Per quanto riguarda invece le monete metalliche interviene il comma 2 dello stesso articolo che afferma “gli Stati membri possono coniare monete metalliche in euro con l’approvazione della Banca Centrale Europea per quanto riguarda il volume del conio”.

In particolare gli Stati nazionali possono coniare monete metalliche da collezione di valore superiore a 2 euro, che in Italia hanno la scritta “Repubblica Italiana” perché hanno validità a corso legale solo all’interno dei nostri confini nazionali.

Considerato che la BCE ha sempre approvato senza problemi i volumi di conio per le monete metalliche richiesti dagli Stati e che l’Italia è tra le nazioni che ne ha chiesti quantitativi minori, certamente possiamo richiedere quantitativi aggiuntivi rispetto al passato fino a metterci il linea con gli altri Stati.

In particolare l’Italia ha richiesto un volume di conio complessivo pari a circa 8 mld di euro mentre la Germania è arrivata fino a circa 20 mld di euro, quindi si può tranquillamente ipotizzare di richiedere un quantitativo aggiuntivo fino a 10 mld di euro che si avvicina approvato ai tedeschi.

Biglietti di stato in euro

I biglietti di stato sono una fattispecie giuridica diversa dalle banconote, quando avevamo la Lira erano considerati “a corso legale” ed emessi direttamente dal Ministero del Tesoro, senza alcun bisogno di autorizzazione da parte della Banca d’Italia.

Considerato che oggi abbiamo trasferito alla BCE le funzioni che nella Lira erano di competenza esclusiva della Banca d’Italia ma non certo quelle di competenza del Ministero del Tesoro, oggi possiamo affermare che una eventuale emissione di biglietti di stato potrebbe essere effettuata nel pieno rispetto dei Trattati Europei.

Infatti non c’è nessun articolo nei Trattati Europei che vieti espressamente strumenti monetari diversi dalle monete metalliche e dalle banconote, aprendo una possibilità “giuridica” di emettere uno strumento di questo tipo, che però potrebbe essere contestato certamente da un punto di vista “politico”.

Facendo l’avvocato del diavolo, ci sono due argomentazioni che potrebbero essere utilizzate:

- il biglietto di stato storicamente era nato come surrogato delle monete metalliche di alto valore, ricordiamo le 500 lire di Aldo Moro che sostituivano le monete metalliche in argento da 500 lire; quindi potrebbero rientrare nel volume di conio delle monete metalliche e quindi avere la necessità di approvazione da parte della BCE, che potrebbe non essere d’accordo;

- se i biglietti di stato fossero dichiarati “a corso legale” come erano le vecchie 500 lire, anche questa caratteristica potrebbe far rientrare almeno il volume di emissione all’interno delle competenze della BCE.

Esiste però la contromossa a queste argomentazioni, basta emettere “biglietti di stato ad accettazione volontaria e valenza fiscale” per disinnescare tutte le contestazione precedenti, perché rientrerebbe all’interno delle politiche fiscali.

Rimane però il problema che questa soluzione, oltre che essere limitata nel suo utilizzo, è certamente problematica da un punto di vista strettamente “politico”, ricordiamoci lì opinione di Mario Draghi, quando era ancora Presidente della BCE, sui Minibot “O sono denaro illegale o sono debito”.

La possibilità di emettere biglietti di stato è comunque sostenuta da anni non solo da noi, ma anche da Paolo Maddalena, Vice Presidente emerito della Corte Costituzionale, come si evince da questo suo articolo https://monetapositiva.it/moneta-a-debito-e-moneta-a-credito/, da Nino Galloni, da Francesco Carraro e da molti altri economisti e giuristi.

Moneta elettronica bancaria pubblica

Intanto partiamo dalla constatazione che oggi noi usiamo principalmente una “moneta privata”, in quanto l’uso della moneta a corso legale è limitato da tutta una serie di provvedimenti che tendono a limitare l’uso dei contanti a favore della moneta elettronica bancaria.

Consiglio su questo tema un mio articolo recente dove sono evidenziate le lettere su questo tema inviate al Governo italiano dalla BCE, la quale ribadisce la necessità di non limitare troppo l’uso dei contanti perché costituiscono l’unica moneta a corso legale esistente nell’Eurozona. https://monetapositiva.it/la-bce-bacchetta-il-governo-sui-contanti/

Nel sistema monetario attuale, la moneta elettronica bancaria costituisce più del 90% di tutta la moneta che usiamo, quindi nell’ambito delle monete elettroniche si possono ipotizzare diversi strumenti di scambio ad accettazione volontaria che possono essere emessi direttamente dallo Stato.

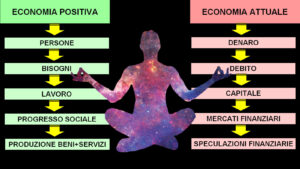

Le banche private emettono moneta attraverso i prestiti, ma avendo azionisti privati a cui dover rendere conto perché interessati ai dividenti dell’attività bancaria, hanno la tendenza a privilegiare i prestiti che generano bolle immobiliari e speculazioni finanziarie, perché sono più redditizi rispetto ai prestiti all’economia reale, soprattutto nei periodi di recessione come quello attuale.

In pratica le banche private hanno la tendenza ad amplificare l’ampiezza delle oscillazioni del ciclo economico, perché aumentano i prestiti nelle fasi di espansione e li riducono nelle fasi di recessione, proprio quando invece le imprese e le famiglie ne avrebbero più bisogno.

La banca pubblica potrebbe in questo senso svolgere invece una funzione anticiclica, cioè quella di aumentare i prestiti all’economia reale proprio nei momenti di difficoltà come quello attuale, avendo una finalità pubblica e non un interesse privato.

Oggi in Italia praticamente tutto il denaro che usiamo viene generato dal sistema bancario privato con i prestiti, quindi si genera automaticamente un debito pubblico e privato che comportano ogni anno il pagamento di interessi per un ammontare di circa 200 mld di euro complessivi, che gravano su tutta l’economia ed è una delle cause principali delle crisi economiche continue.

Se in Italia ci fosse come in Germania almeno un 50% di banche pubbliche, una parte consistente di questi interessi pagati dal sistema tornerebbe allo Stato che potrebbe reinvestirli nell’economia reale, a tutto vantaggio del buon funzionamento del sistema economico.

Le banche pubbliche possono anche accedere ai programmi relativi alle operazioni mirate di rifinanziamento a più lungo termine (Targeted Longer-Term Refinancing Operations, TLTRO), che offrono agli enti creditizi dell’area dell’euro finanziamenti con scadenze pluriennali diretti a migliorare il funzionamento del meccanismo di trasmissione della politica monetaria, sostenendo l’erogazione del credito bancario all’economia reale.

Oggi questi prestiti della BCE vengono erogati a tassi negativi, per cui queste operazioni sono piuttosto vantaggiose sia per lo Stato che per le imprese e le famiglie, che sarebbero i destinatari finali privilegiati di questa attività pubblica..

All’inizio della crisi pandemica la Germania ha garantito proprio attraverso le sue banche pubbliche, prestiti aggiuntivi ed agevolati all’economia reale fino ad un ammontare complessivo fino a 1000 mld di euro, che hanno permesso di sostenere le imprese tedesche in un momento di difficoltà dell’economia dovuto alle misure restrittive per il Covid-19.

Ma la banca pubblica ha anche la funzione di finanziare lo Stato, perché può prestare soldi direttamente allo Stato o acquistare i suoi titoli di stato, svolgendo in pratica la funzione di prestatore di ultima istanza come una volta veniva svolta dalla Banca d’Italia nei confronti del Tesoro o come viene oggi surrettiziamente effettuata dalla BCE con il Quantitative Easing.

In questo modo ci sarebbe un beneficio concreto da parte dello Stato che girerebbe alla sua banca pubblica i rendimenti, cioè gli interessi, sui titoli di stato, avendo potuto contare sul denaro prestato dalla BCE a tasso addirittura negativo.

Lo Stato in questo modo, attraverso la sua banca pubblica, incamera il differenziale tra l’interesse pagato sui titoli di stato e quello negativo ricevuto dalla BCE, e può reinvestirlo nell’economia reale a vantaggio di cittadini ed imprese.

Conclusioni

Per approfondire gli argomenti che abbiamo trattato in questo articolo, puoi utilizzare questo video che li riepiloga in modo semplice e chiaro:

Le monete fiscali e i conti di risparmio sono altri strumenti innovativi e tecnologici a disposizione dello Stato per immettere denaro nell’economia reale e poter finanziare le sue politiche economiche senza aumentare il debito pubblico e quindi nel pieno rispetto dei Trattati Europei.

Li potete trovare in altri articoli e video più recenti all’interno del sito.

Perché LORO non molleranno facilmente, ma NOI NON MOLLEREMO MAI.

La moneta sarà di proprietà dei cittadini e libera dal debito.

© Fabio Conditi – Presidente dell’associazione Moneta Positiva