Dopo aver osservato e dimostrato empiricamente, nel precedente articolo, l’assoluta inaffidabilità del modelli econometrici DSGE, basati sulla teoria economica neoclassica, è lecito chiedersi se esistano delle altre formulazioni teoriche in grado di meglio interpretare e prevedere il funzionamento del sistema economico attuale nel suo complesso.

La risposta è ovviamente si, sebbene questa cosa non venga mai riportata da media e giornali mainstream, da sempre allineati al pensiero unico.

Esiste una enorme mole di lavori riconducibili nell’ambito del pensiero economico post-keynesiano che raccoglie i contributi degli economisti più vicini alle posizioni che Keynes propose nella Teoria Generale dell’Occupazione, Interesse e Moneta del 1936. Tra questi autori troviamo gli allievi dello stesso Keynes (Kahn, J. Robinson) e molti altri studiosi di diversi paesi che si avvicinarono a lui nelle varie fasi della sua vita (Sraffa, Minsky, Kaldor, Kalecki, etc).

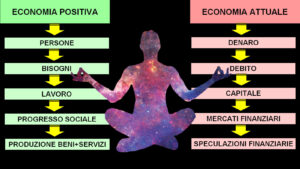

La teoria postkeynesiana propone visioni e analisi dell’economia opposte a quelle della scuola di pensiero, oggi dominante, che attribuisce un ruolo centrale alla cosiddetta “market efficiency hypothesis”.

Una importante caratteristica di questa scuola di pensiero è quella di ritenere che l’economia di mercato sia tendenzialmente instabile ed abbia bisogno di essere regolamentata per garantire ai cittadini una crescita adeguata e regolare, oltre ad un’equa distribuzione del reddito.

Nelle analisi della teoria postkeynesiana i mercati finanziari occupano un ruolo centrale. Essi, con le loro attività speculative, rappresentano una fonte primaria d’instabilità del sistema se non adeguatamente controllati e regolamentati.

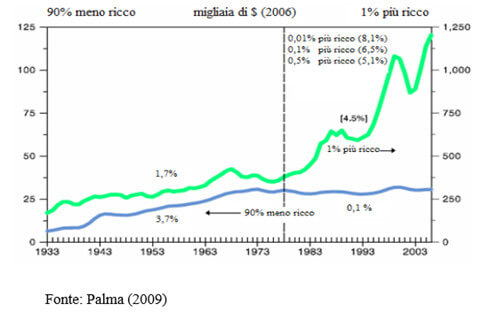

Le analisi empiriche sull’andamento della distribuzione del reddito e sull’evoluzione dei mercati finanziari, prima e dopo gli anni Settanta, mettono in risalto che le crisi recenti non sono fenomeni casuali e isolati, ma il risultato di scelte economiche e politiche che negli ultimi trent’anni hanno inciso profondamente sulla distribuzione del reddito favorendo il settore finanziario. Tali scelte hanno slegato questo settore dai vincoli di una regolamentazione che in passato era rivolta a controllarne la crescita al fine di evitare che ‘la speculazione predominasse sull’intraprendenza’ (Keynes, 1936), e che il suo peso assumesse dimensioni tali da orientare con successo la politica verso decisioni favorevoli ai suoi interessi più che a quelli della collettività, mettendo a repentaglio stabilità e crescita economica.

Dai dati USA elaborati da T. Piketty e Sàez (2006), si evince che, mentre nei periodi del“ New Deal” o di “ Bretton Woods”, la quota di reddito dell’1% più ricco della popolazione era diminuita e la quota del 90% meno ricco era aumentata, a partire dalla fine degli anni Settanta la tendenza si è invertita e in 25 anni si è tornati alla situazione di disuguaglianza di inizio Novecento. Il reddito medio dell’1% più ricco è cresciuto a un tasso annuo del 1,7% dal 1933 a fine anni Settanta e del 4,7% dalla fine degli anni Settanta al 2006, mentre il reddito medio del 90% meno ricco è cresciuto a un tasso annuo del 3,7% dal 1933 alla fine degli anni Settanta e dello 0,1% dalla fine degli anni Settanta al 2006, confermando la tendenza verso una maggiore disuguaglianza distributiva.

La letteratura postkeynesiana, contraria alla teoria dell’efficienza dei mercati, riesce a conciliare più agevolmente della teoria neoclassica, l’esplosione dei mercati finanziari e del credito bancario con l’aumento delle disuguaglianze sociali e l’instabilità dei mercati.

I mercati finanziari giocano un ruolo centrale nel funzionamento dell’economia, ma è importante controllarne la crescita affinché non perdano la “funzione originaria, che è quella di servire, piuttosto che dominare, l’accumulazione del capitale produttivo e lo sviluppo economico” (Blankerburg ,Palma, 2009).

L’innovazione finanziaria è un fenomeno positivo, ma è necessario che sia efficacemente regolamentata e controllata per evitare che la crescita del giro d’affari avvenga aumentando l’esposizione al rischio delle singole imprese finanziarie e dell’intero sistema.

La crescita del debito del settore famiglie osservato in anni recenti, è il risultato di quei cambiamenti nella distribuzione del reddito che hanno aumentato la disuguaglianza distributiva.

Si dimostra infatti che, la liberalizzazione e deregolamentazione del settore finanziario e bancario ha portato ad una diminuzione della quota dei salari sul reddito prodotto poiché la variazione percentuale nel tempo del tasso di crescita dei prestiti ai lavoratori è maggiore del saggio di variazione del monte salari dell’intera economia.

Dall’analisi postkeynesiana, emerge poi una ragione aggiuntiva, rispetto a quella proposta dalla tradizione keynesiana, per contenere la crescita dei mercati finanziari. Mentre la tradizione keynesiana riteneva che un’eccessiva espansione dei mercati finanziari fosse dannosa per l’economia perché avrebbe visto prevalere la speculazione sull’intraprendenza, per i postkeynesiani un’eccessiva espansione dei mercati danneggia l’economia anche perché accentua i conflitti distributivi e crea nuove sacche di povertà.

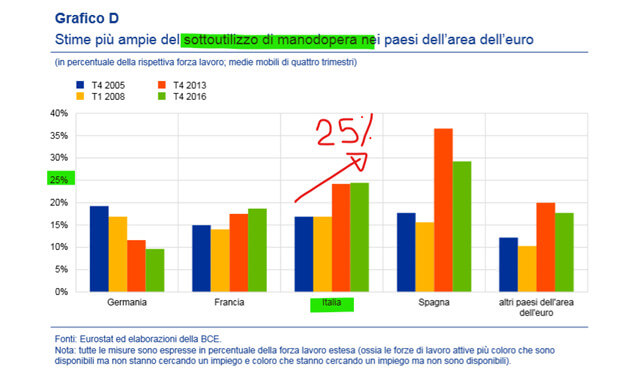

Povertà che oggi non riguarda più solo coloro che non hanno un lavoro, ma comprende anche una quota di rilevante di lavoratori sottopagati, come rileva la stessa BCE nelle sue analisi, non ritendendo più il tasso di disoccupazione un indice affidabile ed utile per le future decisioni di politica economica.

La moneta, il credito bancario sono le chiavi per la comprensione del funzionamento del sistema economico e fin quando verranno poste al di fuori delle analisi previsionali, nessun miglioramento sostanziale sarà mai prodotto per il benessere del popolo.

© Stefano Di Francesco